Quando chega a altura de entregar a declaração de IRS, é normal existirem muitas dúvidas, a começar pela sua importância e utilidade.

Para 2023, a entrega do IRS acontece entre 01 de abril e 30 de junho. Por isso, anota esta data, pois é uma das mais importantes em termos de Finanças Pessoais. Assim evitas multas e dissabores com a Autoridade Tributária.

De modo a ajudar-te a desmistificar este tema, explico-te alguns dos pontos importantes sobre este imposto. Numa outra ocasião, explico-te como é que podes calculá-lo. Para já, descobre o que é o IRS e para que serve.

O que é o IRS?

Uma vez que é um imposto progressivo, significa que quem ganha mais paga uma percentagem maior do seu rendimento em impostos do que quem ganha menos.

Antes de mais, é importante saber que IRS é a sigla para Imposto sobre o Rendimento de Pessoas Singulares, um imposto que incide sobre os rendimentos obtidos pelas pessoas singulares em Portugal, ou seja, sobre o dinheiro que se ganha com o trabalho, pensões, rendas, juros, entre outros rendimentos.

IRS: como funciona

Em suma, o Imposto sobre o Rendimento de Pessoas Singulares é calculado com base numa tabela de taxas progressivas e em deduções à coleta previstas na lei.

A declaração de IRS deve ser entregue anualmente e caso se verifique, o pagamento do imposto pode ser feito em prestações, de acordo com as opções de cada contribuinte.

Posto isto, este imposto funciona da seguinte forma:

1. Identificação dos rendimentos

O primeiro passo para calcular o IRS é identificar os rendimentos obtidos pelo contribuinte durante o ano. Estes rendimentos podem incluir salários, pensões, rendas, juros, entre outros;

2. Cálculo do rendimento coletável

Depois de identificar os rendimentos, é necessário calcular o rendimento coletável, que é o rendimento bruto (antes de impostos) menos as deduções à coleta previstas na lei, como despesas de saúde, educação, habitação, entre outras.

3. Aplicação das taxas de imposto

Com base no rendimento coletável, aplicas-se uma tabela de taxas de imposto, que varia consoante o montante de rendimento do contribuinte. As taxas de imposto são progressivas, o que significa que quanto mais alto for o rendimento do contribuinte, maior será a percentagem de imposto que terá de pagar.

4. Deduções à coleta

Após a aplicação das taxas de imposto, é possível deduzir à coleta algumas despesas, como despesas de saúde, educação, despesas domésticas, entre outras.

Para tal, precisas de confirmar e validar, em datas a anunciar, todas as despesas no E-Fatura. Basta fazeres login com o teu Número de Identificação Fiscal (NIF) e palavra-chave do Portal das Finanças.

5. Pagamento do imposto

Caso exista algo a pagar, o valor é determinado pela diferença entre o imposto apurado e as deduções à coleta.

Este valor pode ser pago de uma só vez ou em prestações, de acordo com as opções disponíveis para cada contribuinte.

6. Entrega da declaração de IRS

Todos os anos, os contribuintes têm de entregar uma declaração de IRS, na qual são indicados os rendimentos obtidos, as deduções à coleta e outras informações relevantes para saber se há algum valor a pagar ou não.

A partir de 2018, tornou-se obrigatório entregar a declaração online. Por isso, a única forma de entregar a declaração de IRS é no Portal das Finanças.

Caso tenhas dificuldades em fazer o teu IRS online, podes procurar ajuda em Espaços do Cidadão, nos Serviços de Finanças ou na Junta de Freguesia do teu local de residência.

Para 2023, o IRS tem entrega marcada para o período entre 01 de abril e 30 de junho.

Quais os rendimentos que estão sujeitos a IRS?

De um modo geral, este imposto incide sobre praticamente todos os rendimentos. Aliás, sabias que até os atos ilícitos estão sujeitos? Basta ler o Artigo 1º do Código do IRS.

No total, são 6 as categorias de rendimento sujeitas a este imposto:

Categoria A

Inclui os rendimentos do trabalho dependente (por conta de outrem), como vencimentos, gratificações, percentagens, comissões, participações, subsídios ou prémios, indemnizações, entre outros.

Categoria B

Esta categoria diz respeito aos rendimentos empresariais e profissionais, de qualquer atividade comercial, industrial, agrícola, silvícola ou pecuária.

Entre outros rendimentos, inserem-se nesta categoria os valores provenientes de trabalho por conta própria, de qualquer atividade de prestação de serviços, incluindo as de carácter científico, artístico ou técnico, independentemente da sua natureza.

Por outras palavras, esta é a categoria do IRS associada aos recibos verdes.

Categoria E

Diz respeito aos rendimentos de capitais, como por exemplo, juros de depósitos à ordem ou a prazo e dividendos.

Categoria F

Refere-se às rendas dos prédios rústicos, urbanos e mistos. Além disso, abrange rendimentos provenientes da exploração de alojamento local, desde que esta não esteja associada a uma atividade empresarial.

Categoria G

Aqui enquadram-se os incrementos patrimoniais que não entram nas restantes categorias de rendimentos, entre eles:

- Mais-valias;

- Indemnizações por danos emergentes não comprovados e por lucros cessantes;

- Indemnizações por danos morais.

Categoria H

É a categoria que engloba pensões de reforma, velhice, invalidez ou sobrevivência, assim como de alimentos.

Entram para esta categoria as prestações das companhias de seguros, fundos de pensões, ou outras entidades, no âmbito de regimes complementares de Segurança Social, em razão de contribuições da entidade patronal e que não sejam consideradas rendimentos do trabalho dependente.

Quais são os rendimentos livres de IRS?

Por questões de política fiscal, existem alguns rendimentos que não são sujeitos a IRS, como por exemplo:

- Rendimentos de estudantes dependentes;

- Rendimentos de jovens recém-formados não dependentes entre os 18 e os 26 anos (estão abrangidos pelo IRS Jovem);

- Atos isolados até 4 vezes o valor do Indexante dos Apoios Sociais (IAS), que é 1921,72 euros, em 2023;

- Subsídio de refeição até 5,20 euros por dia (pago em dinheiro) ou 8,32 euros por dia (pago em cartão ou vale refeição);

- Salários e pensões inferiores a 8500 euros;

- Subsídio de desemprego, Rendimento Social de Inserção (RSI) e outros apoios da Segurança Social;

- Baixa médica;

- Abono de família;

- Prémios literários, artísticos e científicos;

- Prémios e bolsas atribuídos a praticantes de desportos de alta competição;

- Indemnizações devidas em consequência de lesão corporal, doença ou morte.

Escalões IRS 2023

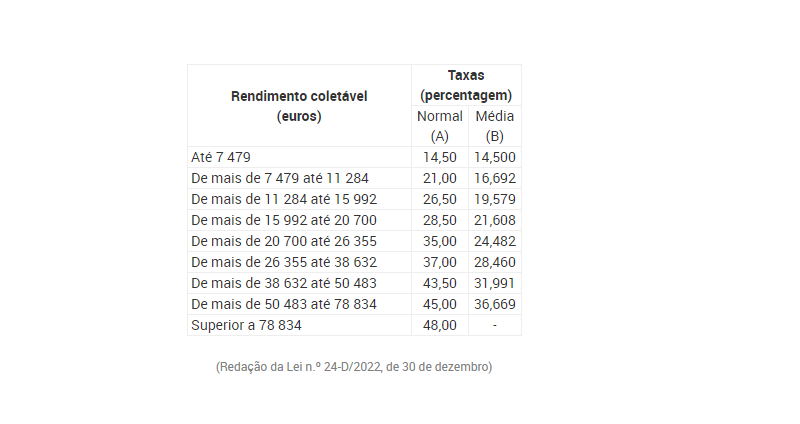

Em suma, os escalões de IRS são intervalos de rendimento coletável aos quais se aplicam taxas progressivas de imposto. Deste modo, ajuda-te a perceber em que escalão te inseres e calcular o quanto vais pagar de imposto.

De acordo com o Portal das Finanças, os escalões de IRS em 2023 são os seguintes:

Fonte: Portal das Finanças

Escalões IRS vs tabelas de retenção IRS: entende as diferenças

É muito comum estes dois conceitos surgirem na mesma conversa. No entanto, eles não são a mesma coisa.

Enquanto os escalões de IRS te permitem saber quanto é que vais pagar de imposto, as tabelas de retenção servem para te indicar quanto é que vais descontar todos os meses para esse efeito. Ou seja, é uma espécie de antecipação do imposto.

No final do ano fiscal, faz-se o acerto: se descontaste a mais, recebes reembolso. Caso contrário, pagas a diferença.